林英睿、郑澄然、冯明远调仓新动向:广发睿毅领先加码航空股,林英睿认为焦虑和彷徨并不可怕

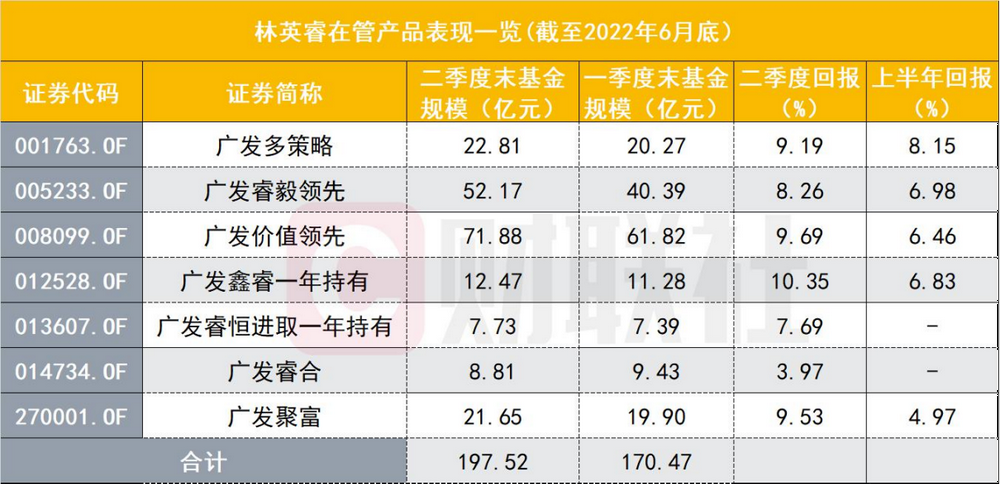

财联社7月20日讯(记者 周晓雅)随着基金季报密集披露,明星基金经理最新持仓动向也浮出水面。广发基金旗下基金经理林英睿二季度末在管规模达到197.52亿元,环比增幅达到15.87%,在管的7只产品二季度均获得正收益,其代表作广发睿毅领先二季度净值增长率为8.26%。

从该产品持仓来看,二季度林英睿继续坚守航空板块,吉祥航空新进前十大重仓,中国国航成第一大重仓股。他认为,海外经济体想要正常进入经济衰退周期不容易,国内疫情负面影响逐渐消退,经济周期从衰退走向复苏是大势所趋。提醒投资者需再次审视自身风险特征,关注部分高估值且交易热络方向的潜在风险。

郑澄然的代表作广发高端制造二季度净值增长率为6.77%,跑输同期业绩比较基准。该基金二季度更聚焦在光伏中下游,晶科能源、海优新材在二季度新进前十大重仓股,晶澳科技在二季度被增持至第一大重仓股。他认为,三季度往后到明年,成长股会面临比较宽松的环境,上游价格拐点性向下会带来盈利的修复,比较适合成长股投资。

冯明远掌管的信澳新能源产业在二季度的净值增长率为11.13%,同期业绩比较基准收益率为5.51%。比亚迪、华域汽车、富临精工、中兴通讯新进该基金前十大重仓股,其中比亚迪被增持至第三大重仓股,从前十大重仓股的持仓占比来看,该基金二季度持股集中度有所下降。展望后期,冯明远认为,经济弱复苏+流动性充裕的组合可能很难持续,市场将更加注重基本面的质量。

林英睿:坚守航空股

截至今年上半年底,林英睿在管的7只产品合计规模达到197.52亿元,较一季末的170.47亿元增长了27.05亿元,增幅达到15.87%。这些产品在二季度均获得正收益,其中,广发鑫睿一年持有二季度的基金份额净值增长率为10.35%,同期业绩比较基准收益率为4.49%。另外,广发多策略、广发价值领先、广发聚富等3只产品二季度回报超9%。

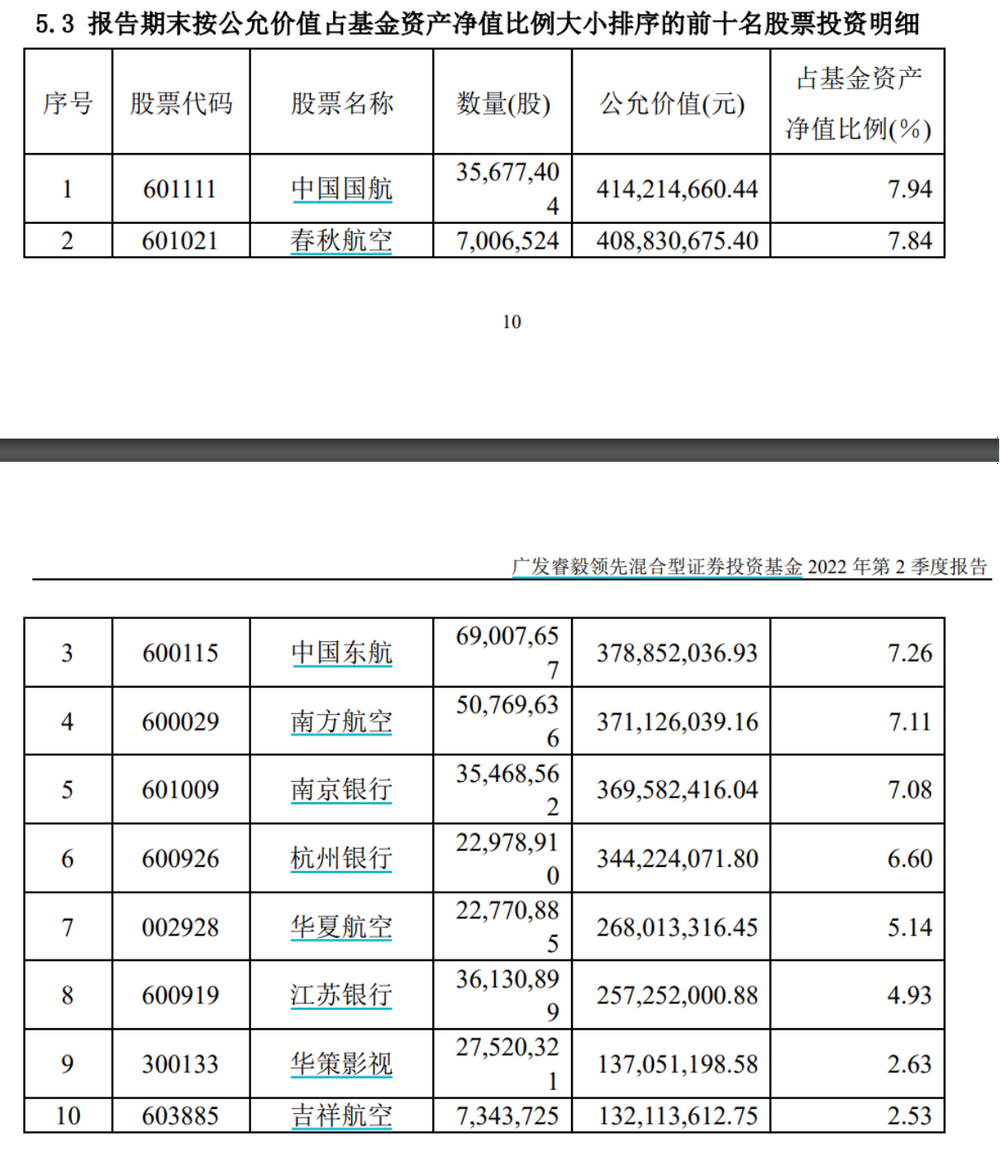

具体到持仓情况,截至二季度末,林英睿的代表作广发睿毅领先的股票仓位为71.90%,此前一季度末为62.93%。前十大重仓股依次是中国国航 、春秋航空、中国东航、南方航空、南京银行、杭州银行、华夏航空、江苏银行、华策影视 、吉祥航空。

与一季末相比,华策影视、吉祥航空新进前十大重仓股,中交地产、贵研铂业从前十大重仓股退出。中国国航持股数量增至3567.74万股,从该基金的第二大重仓股上升至第一大重仓股。

此外,春秋航空、中国东航、南方航空、南京银行、杭州银行等多只个股的持股数量也有所增加。但从持仓占比情况来看,南京银行的持仓占比从一季度末的7.16%下滑至二季度末的7.08%。江苏银行的持仓占比环比也有所下降,截至二季度末持仓占比为4.93%,此前一季度末持仓占比为5.39%。

“2022年二季度市场先抑后扬,从悲观到乐观仅间隔了一个‘五一’假期。谈笑间一扫阴霾,参与者直接把部分行业带到了极度拥挤的状态。仅仅两个月的时间,不同风格选手的收益差距达到了 50%以上。如此迅速且剧烈的情绪起伏,即使在波动率较大的A股历史上,也屈指可数。”林英睿表示,由于该基金只在四月末做了一点加仓,且基本暴露在低估值方向,因此,他们在五六月的成长赛道大反攻中又扮演了旁观者的角色。

在这段投资者眼中的“市场嗷嗷上涨,我们四平八稳”状态中,林英睿也有了新的感悟。“虽然可以用疫情、流动性等因素去展开解释,但实事求是地讲,对于这种小样本案例,其实不太理解且大为震撼。”

“昨日之深渊,今日之浅谈”是价值投资者的常态,他认为,真正和深渊互相凝视时,内心难免产生涟漪,但焦虑和彷徨并不可怕,这往往是框架新一轮优化与迭代的起点。

展望下半年,他维持此前的两条思考基线。一是海外经济体想要正常进入经济衰退周期不容易,本轮的“胀”是十多年来各种政策和突发事件叠加的结果;二是国内疫情负面影响逐渐消退,经济周期从衰退走向复苏是大势所趋。

“无论海内外经济体,未来是否发生大基线调整的重要观察点都会集中在失业率以及工资 (收入)水平上。”林英睿分析,虽然主要资产价格正在反映国内和国外的经济周期不一致,但全球化特别是国际分工体系已不可逆,经济将通过经常账户和资本账户进行自主调节,相信周期未来或将趋于一致。

在以上的基准假设演绎下,他提醒投资者需再次审视自身风险特征,关注部分高估值且交易热络方向的潜在风险。

郑澄然:晶科能源、海优新材新进前十大重仓股

郑澄然的代表作广发高端制造净值增长率为6.77%,同期业绩比较基准收益率为8.83%。上半年该基金回报为-11.60%,同期业绩比较基准收益率为-12.31%。

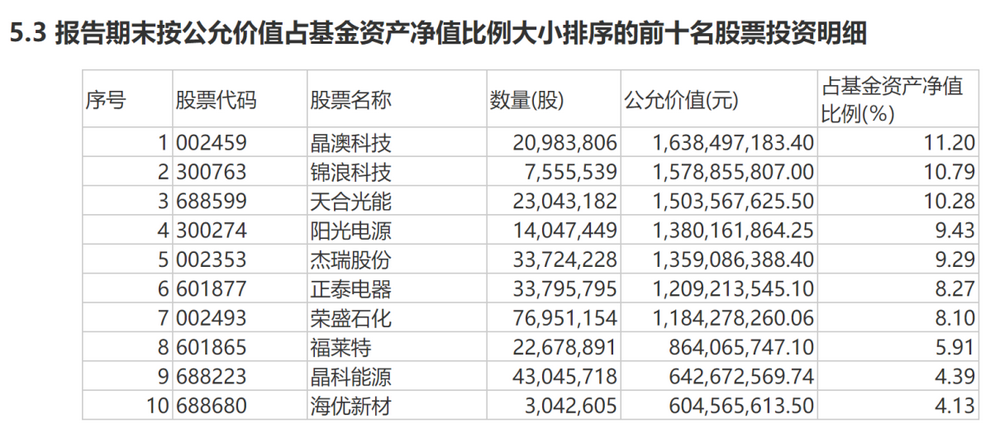

截至二季度末,广发高端制造的股票仓位为92.20%,与一季度末的93.35%相比变化不大。具体到前十大重仓股,晶科能源、海优新材在二季度新进该基金前十大重仓股,桐昆股份、中来股份则退出前十大重仓股。

一季度末的第四大重仓股晶澳科技,在二季度被增持至第一大重仓股。截至二季度末,广发高端制造持有该股2098.38万股,较一季度末的1764.02万股增加了334.36万股。同样被大幅增持的还有锦浪科技,截至二季度末持股数量为755.55万股,较一季度末的456.73万股增加了298.82万股。这也使得该股在前十大重仓股的排名跃升了7个位次。

郑澄然表示,二季度整体延续了光伏板块的重点仓位配置,优化了板块内结构,更加聚焦在光伏中下游。

展望后市,他认为,美股的加息周期或将在明年结束,整体维持相对宽松的预期。上游大宗商品的涨价对下游、中游盈利的压缩方面,上游周期品的盈利到了非常高的状态。“往后看,我们预期下半年到明年或将进入回落的过程,这有利于中游制造、下游需求的释放。”

而三季度往后到明年,郑澄然表示,成长股会面临比较宽松的环境,即流动性比较宽松,上游价格拐点性向下会带来盈利的修复,比较适合成长股投资。疫情和俄乌战争的演变方面,比较难判断,但更多是短期困扰,对长期趋势不会有太大影响。

冯明远:持仓更加分散,天齐锂业成第二大重仓股

冯明远掌管的信澳新能源产业在二季度的净值增长率为11.13%,同期业绩比较基准收益率为5.51%。截至二季度末,该基金规模为148.83亿元,较一季度末的140.41亿元增长6%。规模增长源于净值的上涨,从基金份额变动情况来看,截至二季度末该基金份额总额为31.32亿份,二季度净赎回1.52亿份。

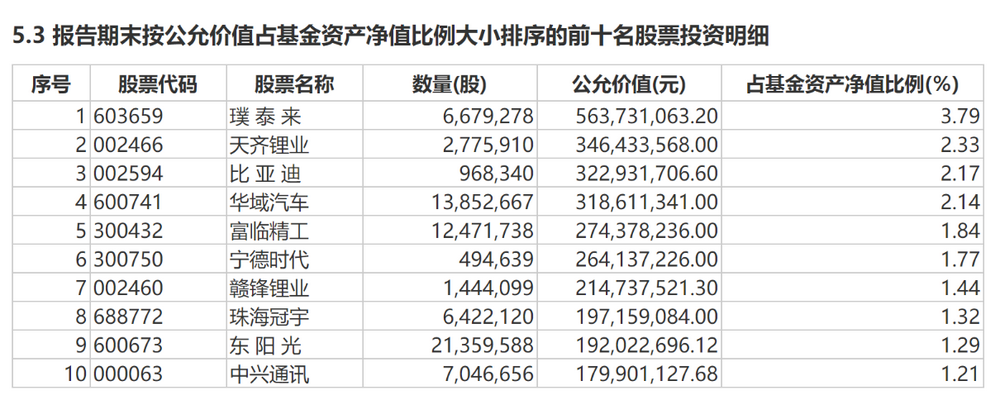

具体到持仓情况,截至二季度末,该基金股票仓位为93.19%,与一季度末的91.35%相比变化不大。与一季度末相比,比亚迪、华域汽车、富临精工、中兴通讯新进该基金前十大重仓股。这4只个股都曾在信澳新能源产业2021年报出现,其中,比亚迪在2021年末的持股数量为35.18万股,而到了二季度末被增持至96.83万股,为该基金的第三大重仓股。

中科电气、星源材质、法拉电子、联创股份从前十大重仓股行列退出。截至上半年底,该基金的第一大重仓股是璞泰来,持股数量为667.93万股,较一季度末的406.12万股增持261.81万股,但持仓占比较一季度有所下降。天齐锂业二季度在前十大重仓股中上升了8个位次,至第二大重仓股,持股数量为277.59万股。整体来看,截至二季度末,前十大重仓股持仓占比合计为19.3%,与一季末的23%相比,持仓集中度有所下降。

回顾2022年二季度,冯明远分析,A股市场的反弹,一方面是随着复工复产的推进,经济最差阶段有望过去,进入弱复苏阶段;另一方面,为对冲经济下行压力,货币政策持续宽松,股票市场流动性较为充裕。

“这种经济环境有利于股票资产表现,特别是成长股的表现。随着市场的反弹,本基金的净值也有所回升。”他表示,二季度,该基金投资依旧聚焦在新能源、科技、高端制造等新兴产业领域,行业配置与上一报告期相比变化不大。

展望后期,冯明远认为,经济弱复苏+流动性充裕的组合可能很难持续,市场将更加注重基本面的质量。“我们会继续在新能源、科技、高端制造等主要赛道耕耘,深挖基本面扎实的优质个股,自下而上挖掘投资机会。”

与本文知识相关的文章: